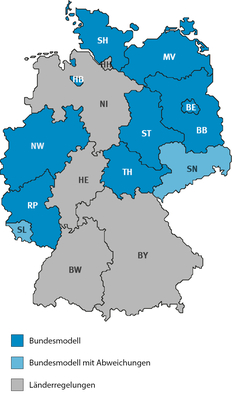

Länderübersicht

Das Bundesverfassungsgericht hat am 10.04.2018 das derzeitige System der grundsteuerlichen Bewertung für verfassungswidrig erklärt und eine gesetzliche Neuregelung verlangt, die den verfassungswidrigen Zustand beseitigt. Im November 2019 wurde das Grundsteuer-Reformgesetz verabschiedet. Die Länder haben die Möglichkeit, vom Bundesrecht abweichende Regelungen zu treffen (Länderöffnungsklausel). Hinsichtlich der Land- und Forstwirtschaft wenden alle Länder das Bundesmodell an. Unterschiedliche Landesregelungen betreffen allein den Bereich Grundvermögen.

Die Länder Thüringen, Berlin, Brandenburg, Bremen, Mecklenburg-Vorpommern, Nordrhein-Westfalen, Rheinland-Pfalz, Sachsen-Anhalt und Schleswig-Holstein haben sich für das Bundesmodell entschieden. Das bisherige dreistufige Verfahren bleibt erhalten. Danach berechnet sich die Grundsteuer wie folgt: Grundsteuerwert x Steuermesszahl x Hebesatz = Grundsteuer.

Das Saarland und Sachsen nutzen ebenfalls die Bundesregelung, weichen jedoch bei der Höhe der Steuermesszahl ab.

In Baden-Württemberg wurde ein entsprechendes Landesgesetz im November 2020 durch den Landtag verabschiedet, wonach die Grundsteuer nach dem sogenannten modifizierten Bodenwertmodell ermittelt wird. Die Bewertung basiert im Wesentlichen auf zwei Kriterien: der Grundstücksfläche und dem Bodenrichtwert. Für die Berechnung werden beide Werte multipliziert. Auf die Bebauung kommt es für die Bewertung nicht an. Wird das Grundstück überwiegend zu Wohnzwecken genutzt, soll in Höhe von 30 v. H. ein Abschlag bei der Steuermesszahl erfolgen.

Bayern sieht ein auf dem Äquivalenzgedanken gestütztes Flächenmodell vor. Die Bewertung basiert im Wesentlichen auch hier auf zwei Kriterien: Grundstücks- und Gebäudeflächen sowie wertunabhängigen Äquivalenzzahlen. Die beiden Beträge werden multipliziert und auf das Produkt wird die Grundsteuermesszahl angewandt. Für Wohnflächen erfolgt bei der Grundsteuermesszahl ein Abschlag in Höhe von 30 v. H.. Die Bemessungsgrundlage wird einmalig zum Stichtag 01.01.2022 festgestellt und muss nur angepasst werden, wenn sich die Flächengrößen oder die Gebäudenutzung ändert.

Hamburg hat sich für ein sogenanntes Wohnlagemodell entschieden. Damit wendet auch Hamburg ein äquivalenzbasiertes Modell mit Wohnlagenberücksichtigung an. Die Bewertung der Grundstücke erfolgt ausschließlich anhand der Grundstücks- und Wohn- beziehungsweise Nutzfläche. Die jeweiligen Flächen werden mit einer Äquivalenzzahl multipliziert und so in einem Äquivalenzbetrag dargestellt, der den Ausgangswert zur Ermittlung des Messbetrages bildet. Die unterschiedlichen Äquivalenzzahlen bilden die nicht durch Gebühren und Beiträge gedeckten Nutzungsmöglichkeiten der kommunalen Infrastruktur ab. Neben einer Begünstigung für Wohnen, Denkmäler und Sozialwohnungen gibt es auf Messbetragsebene auch aus Stadtentwicklungsgesichtspunkten eine Begünstigung für normale Wohnlagen, die sich am Wohnlagenverzeichnis des Hamburger Mietenspiegels orientiert.

Hessen hat ein eigenes Flächen-Faktor-Verfahren entwickelt. Wie die anderen Landesmodelle knüpft auch Hessen an der Fläche des zu bewertenden Grundbesitzes an. Ergänzend kommt die Lage als Kriterium hinzu, da sie entscheidend ist, in welchem Umfang man von der kommunalen Infrastruktur profitieren kann. Mit einem Faktorverfahren wird das Ergebnis des Flächenmodells erhöht oder vermindert, je nachdem, wie sich die Lagequalität im Verhältnis zu einer durchschnittlichen Lage in dieser Stadt oder Gemeinde darstellt. Dafür bilden wiederum die Bodenrichtwerte die Grundlage.

Niedersachsen hat sich für ein Flächen-Lage-Modell entschieden. Es basiert auf dem bayerischen Modell erweitert um eine Lage-Komponente. Die Grundsteuer wird hiernach nach dem Nutzen aus dem Grundstück berechnet. Der Nutzen bemisst sich dabei nicht allein nach der Fläche des Grundstücks. Je nachdem, wo sich das Grundstück innerhalb der Stadt oder Gemeinde befindet, wird aus dem Verhältnis des Bodenrichtwertes zum durchschnittlichen Bodenrichtwert der Stadt oder Gemeinde ein Lagefaktor abgeleitet, der mit den Äquivalenzbeträgen der Fläche des Grund und Bodens und der Gebäudefläche multipliziert wird.

Grundsteuerreform Länderübersicht

Viele der in Niedersachsen belegenen Grundstücke gehören Bürgerinnen und Bürgern, die nicht in Niedersachsen ihren Wohnsitz haben. Umgekehrt gibt es Bürgerinnen und Bürger, die in Niedersachsen wohnen, aber in anderen Bundesländern Grundstücke besitzen. Die verschiedenen gesetzlichen Regelungen stellen somit sowohl die Verwaltung als auch die Bürgerinnen und Bürger vor zusätzliche Herausforderungen im Zusammenhang mit der Grundsteuerreform.