Bildrechte: LStN

Bildrechte: LStN

Grundsteuer B (Grundvermögen)

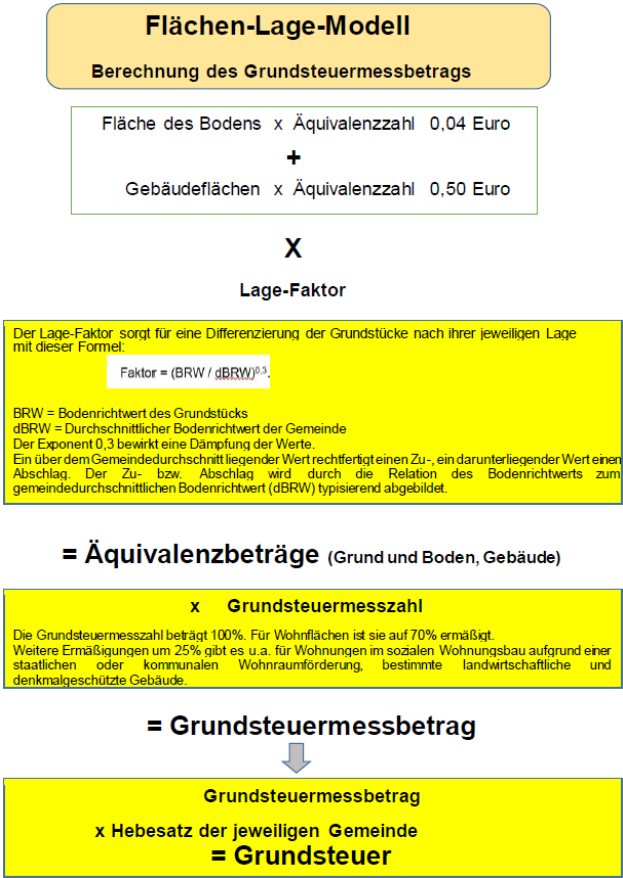

Das Flächen-Lage-Modell

Niedersachsen hat seit dem 7. Juli 2021 ein eigenes Grundsteuergesetz (Niedersächsisches Grundsteuergesetz (NGrStG)), das einfach und gerecht ist. Ihm liegt das vom Land selbst entwickelte Flächen-Lage-Modell zu Grunde.

- Das Flächen-Lage-Modell ist ein auf den Äquivalenzgedanken gestütztes Modell.

- Ausgangspunkt der Berechnung sind die Grundstücks- und Gebäudeflächen sowie wertunabhängige Äquivalenzzahlen.

- Ergänzend wird die Lage der Grundstücke berücksichtigt.

- Nicht nur Fläche und Bebauung, sondern auch die mögliche Teilhabe am kommunalen Nutzungsangebot durch den Grundbesitz in der jeweiligen Lage wird einbezogen.

- Dazu wird der für alle Bauflächen vorhandene Bodenrichtwert genutzt und mit dem Durchschnittsbodenrichtwert der Gemeinde -gedämpft - ins Verhältnis gesetzt.

Ergebnis:

Einfache Lagen werden etwas niedriger, gute Lagen etwas höher besteuert. Beides mit Augenmaß.

Vorteile gegenüber dem Bundes-Modell:

- Das Modell ist einfach und gut verständlich.

- Es sind nur wenige Angaben zu machen. Die Berechnung ist kurz und der Einfluss der Angaben auf das Ergebnis ist klar.

- Der unvermeidliche Aufwand ist - bezogen auf die große Aufgabe, alle Grundstücke neu zu bewerten (3,6 Mio. in Niedersachsen) - minimiert.

- Es gibt nur noch eine neue Hauptfeststellung. Danach werden nur noch Anpassungen vorgenommen.

- Es gibt keine automatischen Wertsteigerungen durch steigende Preise (keine schleichenden Steuererhöhungen).

Das Flächen-Lage-Modell bedeutet für Sie als Eigentümerin oder Eigentümer, dass Sie für Ihr Grundstück nur die Grundstücksgröße und die Wohnfläche in Ihre Grundsteuererklärung eintragen müssen. Bei einer anderen Nutzung als zu Wohnzwecken ist bei der Nutzungsart die Nutzfläche anzugeben. Daneben haben Sie in der Grundsteuererklärung lediglich ein paar allgemeine Angaben zum Grundstück mitzuteilen.

Wie funktioniert das Flächen-Lage-Modell?

Die in der Grundsteuererklärung angegeben Flächen werden mit gesetzlich vorgegebenen wertunabhängigen Äquivalenzzahlen angesetzt:

· Fläche des Grund und Bodens (also die Grundstücksgröße) mit 0,04 € pro m²

· Für Gebäudeflächen mit 0,50 € pro m²:

o Wohnflächen, die aber wegen der sozialpolitischen Bedeutung des Wohnens mit einer sogenannten Steuermesszahl auf 70% reduziert werden. Der effektive Ansatz beträgt damit 0,35 € pro m² Wohnfläche.

o anders als zu Wohnzwecken genutzte Gebäudeflächen (Nutzfläche).

Die Summe der Flächenansätze wird mit dem Lage-Faktor multipliziert. Er fällt umso höher aus, je besser die Lage ist. Um dies zu beurteilen, wird der Bodenrichtwert für das Grundstück mit dem durchschnittlichen Bodenrichtwert in der Gemeinde verglichen. Die Formel zur Berechnung des Faktors steht im Gesetz. Die Bodenrichtwerte bekommt das Finanzamt automatisch von der Katasterverwaltung. Sie sind nicht in der Grundsteuererklärung einzutragen.

Das Ergebnis heißt Grundsteuermessbetrag und wird vom Finanzamt der Kommune und der Eigentümerin / dem Eigentümer mit einem Bescheid mitgeteilt. Dieser Bescheid enthält keine Zahlungsaufforderung an Sie. Der Grundsteuermessbescheid ist die Grundlage für die Festsetzung der veränderten Grundsteuer ab dem Jahr 2025 durch die Kommune.

Die Gemeinde berechnet die Grundsteuer, indem sie den Grundsteuermessbetrag mit ihrem im Rahmen der Reform anzupassenden Hebesatz multipliziert. Die Höhe der Steuer teilt sie dem Eigentümer mit dem Grundsteuerbescheid mit. Dieser Bescheid enthält für Sie eine Zahlungsaufforderung an die Kommune. Die auf den neuen Berechnungsgrundlagen basierende Grundsteuer ist erstmalig ab dem 1. Januar 2025 zu zahlen.

Das bisherige dreistufige Verfahren zur Ermittlung der Grundsteuer bleibt erhalten. Danach berechnet sich die Grundsteuer wie folgt:

1. Stufe: Ermittlung des Äquivalenzbetrags (Finanzamt)

Auf der Grundlage der von den Eigentümerinnen und Eigentümern mit der Grundsteuererklärung übermittelten Daten stellt das Finanzamt den Äquivalenzbetrag fest. Die Eigentümerinnen und Eigentümer erhalten einen Grundlagenbescheid vom Finanzamt.

Hinweis: Der Bescheid enthält keine Zahlungsaufforderung. Er dient als Grundlage für die Ermittlung des Grundsteuermessbetrags.

2. Stufe: Ermittlung des Grundsteuermessbetrages (Finanzamt)

Der ermittelte Äquivalenzbetrag wird in einer nächsten Stufe mit der gesetzlich festgelegten Steuermesszahl multipliziert. Das ergibt den Grundsteuermessbetrag. Die Eigentümerinnen und Eigentümern erhalten vom Finanzamt einen Grundsteuermessbescheid.

· Grundsteuerwert x Steuermesszahl =Grundsteuermessbetrag

Hinweis: Auch dieser Bescheid enthält keine Zahlungsaufforderung. Er ist die Grundlage für die Festsetzung der Grundsteuer durch die Kommune. In Niedersachsen werden der Grundsteuerwertbescheid und der Grundsteuermessbescheid regelmäßig zusammengefasst in einem Schreiben versandt.

3. Stufe: Ermittlung der Grundsteuer (Kommune)

Der Grundsteuermessbetrag wird mit dem Hebesatz der Kommune multipliziert, um die endgültige Grundsteuer zu ermitteln.

· Steuermessbetrag x Hebesatz = Grundsteuer

Die Eigentümerinnen und Eigentümer erhalten in einem letzten Schritt von der Kommune den Grundsteuerbescheid.

Hinweis: Dieser Bescheid enthält für Sie eine Zahlungsaufforderung an die Kommune. Die auf den neuen Bemessungsgrundlagen basierende Grundsteuer ist erstmalig ab dem 1. Januar 2025 zu zahlen. Bis dahin sind die Zahlungen auf Grundlage der bisherigen Einheitswerte und entsprechend der letzten Festsetzung der Kommune zu leisten.

Schematische Darstellung des Flächen-Lage-Modells:

Bildrechte: LStN

Bildrechte: LStN

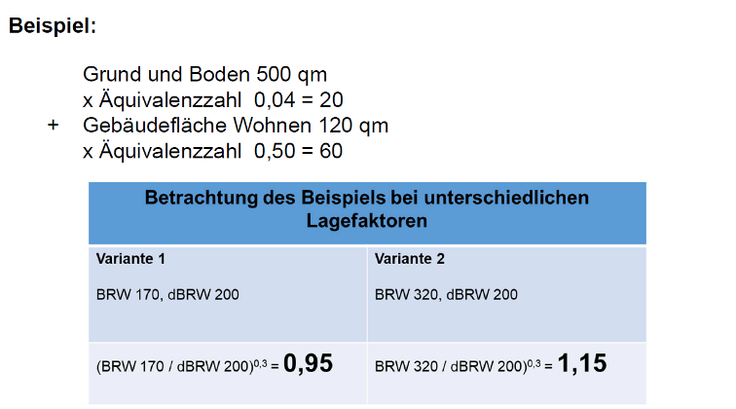

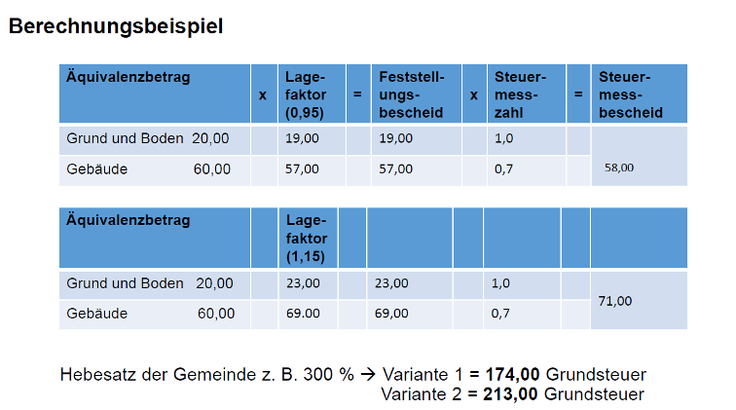

Berechnungsbeispiel für das Flächen-Lage-Modell

In diesem Beispiel sind in der Grundsteuererklärung die folgenden Angaben zu machen:

- Wohnfläche (hier 120 m²);

- Grundstücksfläche (hier 500 m²);

- allgemeine Angaben zum Grundstück

o Aktenzeichen,

o Adresse (Lage),

o Gemarkung, Flur, Flurstück, Grundbuchblattnummer (keine Pflicht)

o Angaben zu den Eigentumsverhältnissen

Die folgenden Daten werden vom Finanzamt automatisch berücksichtigt, Sie müssen diese nicht erklären:

- Bodenrichtwert (hier Variante 1 = 170 € und Variante 2 = 320 €), durchschnittlicher Bodenrichtwert in der Gemeinde (hier 200 €), aus denen der Lage-Faktor berechnet wird;

- die Äquivalenzzahlen (hier 0,04 € für den Grund und Boden und 0,50 € für die Wohnfläche, sowie die reduzierte Steuermesszahl für das Wohnen).

- Außerdem berücksichtigt die Stadt oder Gemeinde den Hebesatz (hier 300 %).

Sie können die Grundsteuer für sich selbst noch nicht berechnen, da der neue Hebesatz in Ihrer Stadt oder Gemeinde noch nicht feststeht. Maßgeblich ist der Hebesatz für das Jahr 2025, welcher im Laufe des Jahres 2024 durch Ihre Stadt oder Gemeinde festgelegt wird.

Bildrechte: LStN

Bildrechte: LStN

Der Anwendungserlass des Niedersächsischen Finanzministeriums vom 22.2.2022 (geändert durch RdErl. vom 5. August 2024) zur Bewertung des Grundvermögens für die Grundsteuer ab dem 1.1.2022 und die Aufforderung zur Abgabe der Erklärung (öffentliche Bekanntmachung) vom Landesamt für Steuern Niedersachsen vom 21.3.2022 und vom 17.10.2022 wurden im Niedersächsischen Ministerialblatt veröffentlicht.

Die im Niedersächsischen Ministerialblatt veröffentlichten Erklärungsvordrucke dienen lediglich zu Ihrer Information und sind nicht für die Erklärungsabgabe zulässig.

Zusätzlich stehen Ihnen hier auch die Ausfüllanleitungen für die jeweiligen Vordrucke zur Verfügung.

Allgemeiner Teil und Grundvermögen: Anwendung des Siebenten Abschnitts des Zweiten Teils des Bewertungsgesetzes zur Bewertung des Grundbesitzes (allgemeiner Teil und Grundvermögen) für die Grundsteuer ab 1.1.2022 (BStBl 2021 I, S. 2334)

(PDF, 0,70 MB)

Bei dem für die Grundsteuer zuständigen 1. Senat des Niedersächsischen Finanzgerichts ist ein Klageverfahren rechtshängig, das die Frage der Verfassungsmäßigkeit des Niedersächsischen Grundsteuergesetzes zum Gegenstand hat. Es wird unter dem Aktenzeichen 1 K 38/24 geführt.

Einspruchsverfahren gegen Bescheide über die Grundsteueräquivalenzbeträge und damit verbundene Einsprüche gegen Bescheide über den Grundsteuermessbetrag ruhen bis zur Rechtskraft einer Entscheidung des Niedersächsischen Finanzgerichts.